第二章 四季度物流行业经济绩效分析

第一节 物流各主要子行业经济绩效分析

一、交通运输经济绩效分析

(一)2007年11月份交通运输完成情况

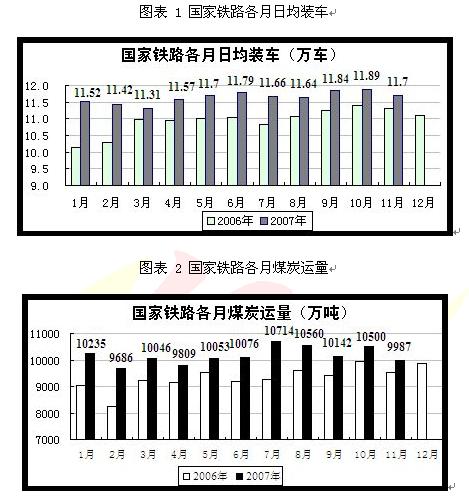

11月份,全社会货运量同比增长11.7%。其中,铁路、公路、水运货运量分别增长4.1%、12.8和14.3%。沿海主要港口货物吞吐量增长11.7%,其中外贸货物增长10.4%。国家铁路完成货运量2.16亿吨,其中煤炭运量9987万吨,分别增长3.7%和4.8%。国家铁路日均装车11.71万车,增长3.6%。

1-11月,全社会货运量198亿吨,同比增长11.8%。其中,铁路货运量29亿吨,增长8.7%;公路货运量145亿吨,增长12.3%;水运货运量24亿吨,增长12.7%。沿海主要港口货物吞吐量35.5亿吨,增长13.7%,其中外贸货物增长13.4%。国家铁路完成货运量28.49亿吨,其中煤炭运量11.16亿吨,分别增长8.7%和9.2%。国家铁路日均装车11.64万车,增长6.4%。

(二)全社会货物运输量

二、公路运输

(一)公路通车总里程分析

伴随着2007年11.6万公里公路的修通,到2007年年底,我国公路通车总里程已经达到357.3万公里。

在2007年,总规模约3.5万公里的“五纵七横”国道主干线系统于年底基本贯通,比原规划提前13年;西部开发8条省际通道建设已完成总量的80%;苏通长江大桥、杭州湾跨海大桥、舟山连岛工程西堠门大桥相继合龙。2007年我国新增公路通车里程达11.6万公里。

路网的通达为我国公路水路客货运发展提供基础条件。2007年全年公路水路完成客运量208.2亿人,旅客周转量11522亿人公里,同比分别增长10.6%、12.9%;完成货运量190.1亿吨,货物周转量73440亿吨公里,同比分别增长10.8%、12.6%。全国交通系统加强运输组织和运力协调,确保煤炭、粮食、石油、铁矿石等重点物资的运输,完成春运和“五一”、“十一”黄金周的旅客运输任务。针对全国生猪及猪肉等副食品供应趋紧的状况,还加强城镇居民生活必需品的运输。

(二)公路货运价格指数分析

2007年11月份的综合运价指数相比前几个月有较大提高,比十月份上涨1.5个百分点,是近几个月来上涨幅度最大的一次;波动幅度比上个月也明显增加。各类运输方式价格指数均有不同程度的上涨,其中零担轻货上涨幅度较大,比10月上涨3.2个百分点;整车价格指数也比10月上涨2.1个百分点;而零担重货价格指数也有1.0个百分点的增加。公路货运市场已经进入旺季,市场货源供给充足,各类运输价格均有较为明显的提升,而且波动频繁市场比较活跃,运输频率明显加大。下阶段货运市场的旺季继续,市场会进一步表现活跃,预计运输价格还会继续上升。

三、水路运输

(一)长江干线全年货运量分析

随着长江黄金水道通航条件的进一步改善,长江干线运输能力进一步提高,2007年长江干线货运量将突破11亿吨。2007年长江干线港口货物吞吐量达9亿吨,较2006年的7.8亿吨增长16%。

近年,长江干线货运量连年大幅增长。2000年,长江干线货运量仅4亿吨,2005年达7.95亿吨,2006年增至9.9亿吨,货运量先后超过欧洲的莱茵河和美国的密西西比河。

(二)珠江水系货运量分析

2007年珠江水系完成货运量3亿吨、客运量2257万人次、港口吞吐量2.2亿吨、集装箱运量700万标箱,同比分别增长8.2%、3.8%、11.9%和14%。全水系完成基本建设投资12.9亿元。珠江水系列入《全国内河航道与港口布局规划》的“一横一网三线和五个主要港口”等项目建设进程加快。

2008年珠江航运发展的重点措施如下:一是研究建立长洲枢纽船闸运行管理的长效协调机制,保障运输安全畅通;二是规范运输市场秩序,做好危化运输的整顿工作;三是加强前期工作研究,做好水系航运规划修编工作;四是推进珠江水系船型标准化研究工作;五是继续开展航海日主题宣传活动。

四、航空运输业分析

(一)民航利润分析

2007年我国航空运输经济效益大幅度提高,1月至11月全行业累计实现主营业务收入2418亿元,利润总额170亿元,比2006年同期增加74%。

在上述收入中,航空公司实现主营业务收入1751亿元,利润总额113亿元,同比增长104%。机场实现主营业务收入201亿元,利润总额39亿元,同比增长31%。保障企业实现主营业务收入467亿元,利润总额18亿元,同比增长44%。

此外,2007年我国民航基础设施建设取得新成绩,全行业完成固定资产投资总额350亿元。全年民用机场航站楼总建筑面积增加126万平方米。

(二)航空机场发展动态

当前,即将出台四项民航财经新政策,分别是《民航中小机场补贴管理办法》、《支线航空补贴管理办法》、《民航基础设施建设贷款财政贴息资金管理办法》以及《航空公司安全保障财务指标考核办法》。

航空公司资产负债率过高、航油成本过高、在国际市场上竞争力不足;机场建设任务重,资金严重缺乏、发展不平衡,尤其是支线航空发展缓慢、小机场亏损严重,是该组合政策出台的深刻背景。

民航总局四项新政策延续追求均衡发展,构建和谐民航的一贯发展思路。即从政策上扶持中小机场和支线航空的健康发展,缓解目前民航发展中存在的干线和支线、枢纽机场和中小机场之间发展不均衡的矛盾。

《民航基础设施建设贷款财政贴息资金管理办法》的出台,将会降低机场改扩建跑道、候机楼产生的财务费用,此项政策对近期面临大额资本支出的首都机场、上海机场、深圳机场将产生积极影响。

《航空公司安全保障财务指标考核办法》表明民航总局对于安全的高度重视,尽管该项政策短期内有可能增加航空公司的维护成本,但是安全是航空公司的生命线,行业主管部门加强安全管理是行业持续稳定发展的重要保障。

民航四政策体现主管部门对于行业发展的细心呵护,对航空运输业和机场业均会产生积极影响。在行业景气度持续上升过程中受益最大以及国内航线占据绝对优势的南方航空,银行授信要给予重点关注。

五、铁路运输

(一)我国铁路运输满足率分析

我国铁路运需矛盾仍然非常突出,全路每天的用车满足率仅35%左右。近几年我国煤炭、电力、建材等大宗物资运输需求非常旺盛,及大规模路网正处于建设阶段,是导致这一现象的主要原因。

到2007年,全国铁路货物发送量每年增加两亿吨以上,是铁路运量增长最快的时期。但我国目前运能非常紧张,全路每天的请求车满足率总体只有35%左右,“部分去向的满足率很低”。目前,全国各地每天向铁路部门申请车皮的数量已达28万车至29万车,但铁路部门每天最大装车能力仅在10万车左右。

一是近几年我国煤炭、电力以及建材等大宗物资运输需求非常旺盛,而2003年至2007年全国铁路货物发送量年均增长8.7%,低于全国GDP增幅以及煤炭、钢铁产量和发电量的增幅;二是目前铁路正处于大规模路网建设阶段,新线建设形成运力需约4到5年周期;另外,虽然全路总量增长较快,但分布很不均衡。

只有通过信息化手段推进铁路现代化,才能提高铁路运输生产率。

(二)铁路货车业步入黄金发展期

目前全球铁路货车保有量约380万辆,并以每年4%的速度增长,预计到2010年,世界各国对铁路货车的需求量大约为16万辆/年。我国现有铁路里程占世界铁路总里程的6%,却完成世界铁路24%的周转量。我国铁路完成货运量、运输密度均居世界第一。铁路被称为国民经济的大动脉,铁路运输一直占我国总运输量的1/3左右。由于我国煤炭资源主要集中在西部地区,而发达的工业则集中在东南沿海,西煤东运将是铁路运输的长期任务。

目前,全国铁路日均装卸车维持在13万余车的水平,但全国日均申请铁路货车车皮已达30万车左右。随着国民经济持续发展和工业化进程加快,能源、原材料的需求将处于上升阶段,铁路运力将持续快速提升。货运量的急剧升高必将拉动对货运车辆的需求。

六、港口与船舶

(一)中国内地亿吨大港增至14个

到2007年年底,中国内地亿吨大港由2006年底的12个增至14个,中国目前是世界上拥有亿吨港口最多的国家。

近年来,中国内地港口行业发展迅猛。目前,内地拥有1400多个港口,各类生产性码头泊位3.5万多个,万吨级以上泊位1200多个。沿海港口共建成生产性泊位5000个左右,设计年货物通过能力34.38亿吨,集装箱通过能力6150万标准箱,承担内地约九成的外贸货物进出口任务。

随着烟台港、营口港去年进入亿吨港行列,中国已有14个亿吨大港。中国内地港口行业的快速发展,极大地支持国民经济和社会发展,为地方经济和外贸增长提供强有力的运输保障。

(二)上海港货物吞吐量分析

上海国际航运中心建设步入新的发展阶段。2007年上海港货物吞吐量5.6亿吨,同比增长4.2%,连续第三年位居全球第一;集装箱吞吐量完成2615万标准箱,增长20.4%,首次超越香港,跃居世界第二,2008年有望超过新加坡成为世界第一大集装箱港。

上海港现有集装箱专业泊位42个,全球20大船公司全部进驻上海,航线涵盖全球200多个国家和地区的300多个港口。随着洋山深水港的建成使用,突破上海缺乏深水岸线和深水泊位、集装箱吞吐能力严重不足的瓶颈。另外,长三角经济快速发展,很多外来物资运输也由珠三角改从上海航运,增加上海港吞吐量,这些都是上海港超越香港的原因。

此前,上海港货物吞吐量全球仅排在第160名,随着改革开放以来的成长,特别是1990年代后期年增长率维持20%,并于2005年迈过4亿吨大关,首次超过新加坡成为世界第一货港。按此增长速度,预计2010年上海港货运总吞吐量将超过6亿吨。

第二节 工业各行业企业物流状况

一、煤炭开采和洗选业企业物流状况

当前,煤炭采选行业企业销售额同比增长10.8%,货运量增长13.5%,物流总费用增长26.0%,物流总费用增幅比销售额、货运量增幅分别高15.2和12.5个百分点。煤炭开采和洗选业企业物流费用率为14.85%,在所有行业中物流费用率居于较高水平,超过工业行业8.74%平均水平6个百分点左右,同比上升1.8个百分点,涨幅为所有行业最高。

煤炭开采和洗选行业物流费用构成中运输费用比例较高,而且增长较快。运输费用合计占物流费用比例为76.8%,同期比较比例基本持平,所占比例高出工业行业62.6%的平均水平14.2个百分点。物流费用同比增长26个百分点。反映作为重要消耗资源的煤炭开采和洗选行业物流效率较低、物流需求旺盛的特点。煤炭开采和洗选物流费用增长主要由物流管理费用、运输费用增长带动,煤炭开采和洗选行业物流管理费用、运输费用同比分别增长44.4和26.4个百分点,表现出行业物流运输费用比例较高而且增长较快的特点。

二、钢铁行业企业物流状况

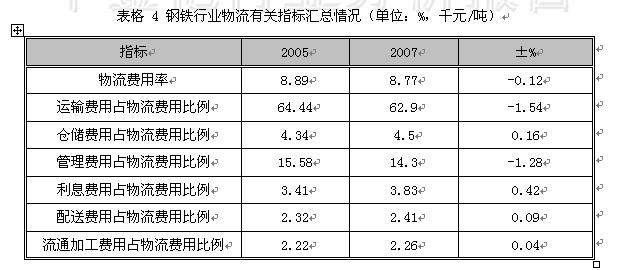

当前,钢铁行业调查企业销售额同比增长17.1%,物流总费用增长15.5%,物流总费用增幅比销售额低1.6个百分点。钢铁行业企业平均物流费用率为8.77%,同比下降0.12个百分点。

从物流成本构成来看,钢铁行业运输费用、仓储费用、管理费用等支出比例仍然较大,但随着现代物流的发展,钢铁企业配送费用支出、流通加工费用支出比例逐渐有上升的趋势。钢铁行业运输费用占物流费用总支出的62.9%,仓储费用为4.5%,同比提高0.16个百分点,管理费用为14.3%,利息费用占3.83%,比例增加较快,净增0.42个百分点;配送费用和流通加工费用分别为2.41%和2.26%,分别同比提高0.09和0.04个百分点。

三、石油加工、炼焦及核燃料加工行业企业物流状况

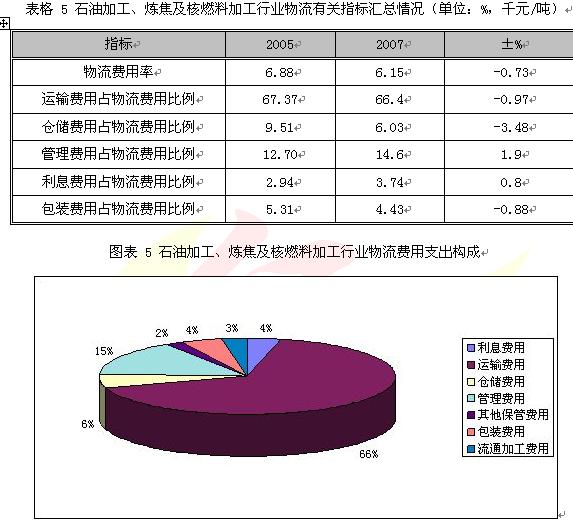

当前,石油行业企业销售额同比增长20.14%,物流总费用增长7.52%,物流总费用增幅比销售额低12.6个百分点。物流费用率为6.15%,比2005降低0.72个百分点,在工业生产行业中,石油行业的物流费用率在所有调查行业中最低。石油产品对物流有特殊要求。在运输方面,目前我国采用输油管为主并以罐装车、船为辅的物流方式,这种特有的运输方式很大程度上节约物流费用。

在物流费用结构方面,石油加工、炼焦及核燃料加工行业主要支出仍然在运输费用方面,占66.4%,而仓储费用为6.03%,管理费用比例为14.6%。石油行业物流费用增长主要有利息费用、管理费用增长所带动。石油行业企业利息费用合计同比增加36.7%,管理费用增长23.3%,而同期运输费用、配送费用却仅增长6.0%、4.3%。石油行业流通加工、包装费用占物流费用比例为2.74%、4.43%。

四、化学原料企业物流状况

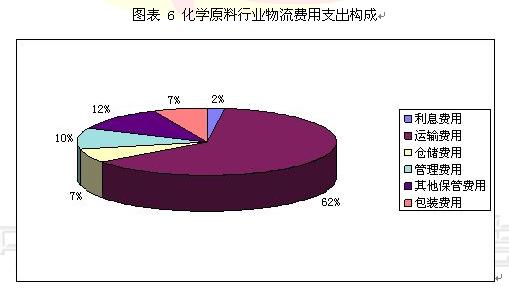

当前,化学原料行业企业销售额同比增长12.8%,货运量增长2.9%,物流总费用增长20.8%,物流总费用增幅比销售额、货运量增幅分别高8和17.9个百分点。物流费用率为12.23%,同比提高0.82个百分点,升幅仅次于非金属矿物制品、橡胶制品业、金属制品和家具制造行业。

化学品物流具有特殊性:一是运输费用比例较高。化工产品运输费用合计占当年物流费用比例为62.6%。二是包装费用、仓储费用所占比例较大,增幅较快。化学原料及化学制品制造企业包装费用合计占物流费用6.58%,仓储费用占6.8%,分别同比增长13.98%和12.6%。

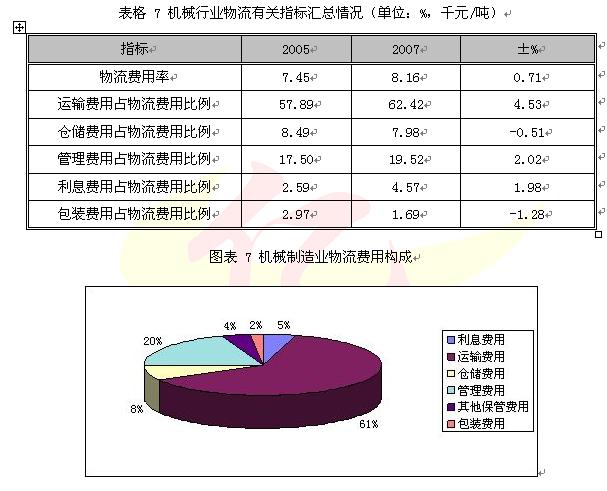

五、机械制造企业物流状况

当前,机械制造行业企业销售额同比增长21.9%,物流总费用增长33.6%,物流总费用增幅比销售额增幅高11.7个百分点。物流费用率为8.16%,同比提高0.71个百分点。

从物流费用支出构成来看,机械行业物流费用62.42%是运输费用,尽管这一比例同比增加4.53个百分点,但在工业各调查行业中仍处平均水平,物流费用的19.5%是管理费用,同比增加2个百分点,在工业行业中偏高。现代物流业务费用支出比例有所提高,配送费用、物流信息服务费用支出分别占1.09%、0.14%,同比增加0.21个和0.02个百分点。机械行业利息费用支出大幅增加,占物流费用比例由2005年的2.59%提高到4.57%。

六、交通运输设备制造企业物流状况

当前,交通运输设备制造行业企业销售额同比增长28.9%,货运量增长44.5%,物流总费用增长19.5%,物流总费用增幅比销售额、货运量增幅分别低9.4和25个百分点。

交通运输设备制造业企业物流的特点,表现为物流费用率低并且基本稳定。交通运输设备行业企业物流费用率为6.2%,同比下降0.5个百分点,物流费用率在所有工业行业中仅次于石油加工、炼焦及核燃料加工行业。从物流费用支出构成来看,交通运输设备行业物流费用38.2%是运输费用,比例同比下降0.6个百分点,继续保持在工业行业最低的位置,也是所有行业中唯一运输费用比重不到50%的行业。物流费用的22%是管理费用,高于工业行业平均水平近6个多百分点;在交通运输设备物流费用中,配送费用、仓储费用、包装费用和利息费用都占据较高比例,分别为9.6%、8.7%、4.6%和4.5%。

七、有色行业企业物流状况

当前,有色行业企业销售额同比增长49%,物流总费用增长39.8%,物流总费用增幅与销售额增幅超过9个百分点。物流费用率为6.6%,同比下降0.43个百分点。按货物物流费用率来计算,有色企业平均每销售100元,支出物流费用6.6元,有色行业规模以上企业因物流效率提高而节约物流费用62.6亿元。

物流费用支出结构方面,运输费用占73.8%,同比提高1.3个百分点,管理费用占10.4%,同比下降0.5个百分点,仓储费用占8.8%,同比提高0.3个百分点,利息费用占3.7%,同比下降0.2个百分点,包装费用占2.6%,同期比较基本一致。

八、纺织行业企业物流状况

当前,纺织行业企业销售额同比增长26.3%,物流总费用增长20.6%,物流总费用增幅比销售额增幅低5.7个百分点。物流费用率为6.86%,同比下降0.32个百分点。按货物物流费用率来计算,纺织企业平均每销售100元,支出物流费用6.86元,纺织行业规模以上企业因物流效率提高而节约物流费用亿元47.9亿元。

从纺织行业物流费用支出结构来看,运输费用占61.03%,比例与同期相比提高1.8个。仓储费用占7.75%,同比下降1.4个百分点,管理费用占16.4%,同比下降0.2个百分点。纺织行业的利息费用比重相对较高,为6.6%,同期比较基本持平。

九、烟草制品行业企业物流状况

当前,烟草行业企业销售额同比增长11.6%,物流总费用增长5.7%,物流总费用增幅比销售额低5.9个百分点。物流费用率为6.29%,同比降低0.35个百分点,物流费用率在所有调查行业中偏低,仅高于石油加工、炼焦及核燃料加工、交通运输设备制造行业。不仅如此,烟草行业物流费用增长幅度仍低于行业主营业务收入增幅,都说明烟草物流效率有所提高。烟草行业规模以上企业因物流效率提高节约的物流费用支出为11.1亿元。

从烟草行业物流费用构成来看,运输费用占58.41%,比例同比提高2.97个百分点,配送费用占2.51%,仓储费用占6.34%,管理费用占22.7%,同期比较基本持平。包装费用变化不大,为1.92%。

十、非金属矿物制品行业企业物流状况

当前,非金属矿物制品企业销售额增长28.7%,货运量增长34.6%,物流费用增长36.5%,物流费用增幅比销售额和货运量增幅分别高7.8和1.9个百分点。物流费用率为18.21%,同比提高1个多百分点,是工业生产行业中物流费用率最高的行业。

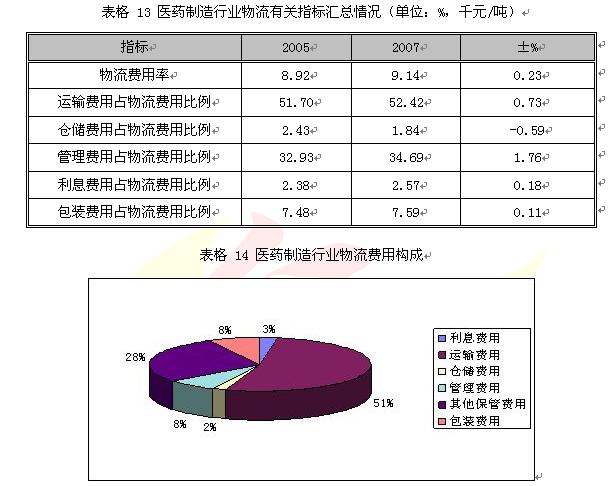

十一、医药制造行业企业物流状况

当前,医药行业企业销售额增长11.8%,货运量增长84.2%,物流费用增长14.6%,物流费用增幅比销售额增幅高2.8个百分点,但远低于货运量增幅。物流费用率为9.14%,同比上升0.23个百分点。

从物流费用构成来看,医药行业运输费用52.4%,同比上升0.73个百分点,利息费用合计占物流费用的2.57%;另外,仓储费用1.84%,管理费用34.7%。

资讯排行

- 马增荣会见中都物流党委书记、董事长张雪梅一行

- 有效降低全社会物流成本为经济高质量发展提供有力支撑

- 中铁物贸大宗商品在线交易平台

- 加快建设统一开放的交通运输市场 有效服务加快构建新发展格局

- 数智赋能促转型,创新驱动谋发展——“智慧仓储”助力打造现代化供应链管理体系

- 交通运输全链条发力 推动降低全社会物流成本

- 全国数据工作会议提出 深入实施数字化转型工程

- 稳中有进!2024年中国制造“成绩单”新鲜出炉

- 多地稳外贸稳外资打出“组合拳”

- 全国首列全程时刻表绿色跨境电商专列发车

- 浙江加速交通设施数字化转型

- 促进外贸稳定增长 持续推动经济回升向好

- 中铁物贸大宗商品在线交易平台

- 有效降低全社会物流成本为经济高质量发展提供有力支撑

- 交通运输全链条发力 推动降低全社会物流成本